ご相談の流れ(まずは取立て・返済を止める)

お電話又はお問合せフォームからご予約ください。

債務状況を確認し、適切な方針をご案内します。

※債務整理の相談は、日弁連の規程により、ご来所が必要になります。

ご依頼いただいた日に、直ちに受任通知を発送します。これにより、取立て・返済は停止します。

弁護士費用は、ご依頼後に分割入金していただきますので、ご依頼時に用意する必要はありません。

任意整理

任意整理の概要

- 各債権者(借入先)と個別に交渉し、将来金利をカットしたり、月々の返済額を下げたりする手続です。

- 金利のカットや返済額の減額は、話合い次第なので、債権者が応じてくれなければ実現しませんが、多くの貸金業者(クレジットカード会社)は弁護士との交渉には、誠実に応じてくれています。ただし、取引期間が短かったり、訴訟になっていると交渉が難航する場合もあります。

- 交渉する債権者を選択できるのが特徴で、自動車ローンや奨学金、友人知人からの借金だけ除外するといったことができます。

- 裁判所を通さないため、所得証明や家計表などの資料を用意する必要がなく、家族に内緒にしやすい手続きです。

- ほとんどの場合、元金を減らすことはできない(グレーゾーン金利の引き直し計算を除く)ので、借りた分は全部返済する必要があります。

用語:任意整理

自己破産や個人再生など、裁判所を通して借金を整理する手続を法的整理と呼んでいます。これに対して、話合いで借金を整理する方法は、任意の合意で解決するので、任意整理と呼ばれています。

任意整理の手続の流れ

弁護士に任意整理を依頼すると、弁護士は、すぐに債権者宛てに受任通知を発送します。

これにより、債権者は、法律上、取立行為が禁止されますので、日々のストレスから解放されます。

弁護士費用は、返済が止まった状態で、分割払いしていただきますので、ご依頼時に用意する必要はありません。

各債権者から債権調査票を提出してもらい、現在の負債残高を正確に確認します。債権調査票の提出にかかる期間は、債権者によって異なり、1か月以上かかる場合もあります。銀行からの借金の場合、保証会社が代位弁済した後、保証会社と交渉することになりますので、代位弁済を待つ必要があります。また、この間に、弁護士費用を分割入金していただきます。※弁護士費用は分割入金が可能です。原則として、ご依頼当日のお支払いはありません。

債権調査+弁護士費用の積立てが完了したら、和解交渉を開始します。

和解ができたら、和解書を取り交わします。和解書には、弁護士が代理人として押印します。

和解した通りに返済を開始します。

任意整理のQ&A

- 任意整理はどのような場合に選択できますか?

-

原則として、3年~5年で借金を返済していくことになりますので、毎月の返済が可能であること、安定した収入が見込まれることが必要です。

- 10年~20年分割にできませんか?

-

ほとんどの債権者は最長5年までです。債権者によっては、ご事情に応じて、5年を超える分割(6年~10年)が可能な場合もあります。ただし、10年~20年の分割でなければ返済できない場合は、任意整理でなければならない特殊な事情がある場合を除き、自己破産や個人再生をお勧めします。

- 任意整理をすると借金は減額できますか?

-

グレーゾーン金利(利息制限法の上限金利を超える金利)の取引があれば、正しい利息で計算し直す(引き直し計算)ことによって、減額できる場合があります。おおむね平成19年~20年頃には、どの貸金業者も、正しい利息に修正していますので、それ以降の取引しかない場合には、元金の減額はできません。ただし、将来金利はカットしてもらえることが多いので、支払総額は大幅に減額することが可能です。

- 将来金利が付くことはありますか?

-

ほとんどの債権者は将来金利のカットに応じてくれますが、取引期間が短かったりすると(1年~2年)、将来金利を主張される場合があります。また、近年は、将来金利を主張する債権者も増えています。あくまで話合いなので、確実な予測をすることはできません。

- 経過利息とは何ですか?

-

弁護士に依頼してから和解が成立するまでの間、利息が発生し続けます。これが経過利息です。経過利息をカットできる場合もありますが、できない場合も多いので、弁護士費用の積立てに時間を掛けすぎると、債務が大きく増大してしまいます。

- 家族に秘密にできますか?

-

任意整理では、家族の所得証明を取ってもらったり、官報に名前が載ったりすることはありません。したがって、家族に秘密にしやすいと言えますが、家計を改善するためには、家族に話した方が良い場合もあります。

- どのような交渉をするのですか?

-

債権者によって異なりますが、他の債権者数、負債総額、収入、勤務先、家族構成、家計状況などの支払能力に関係する情報を債権者に開示して交渉する場合もあります。和解にあたって、勤務先の情報を開示することがあるので、任意整理で和解した後、支払が滞ると、訴訟を起こされたうえ、給与差押えのリスクがあります。

- 訴訟を起こされているのですが、任意整理できますか?

-

任意整理は話合いなので、訴訟を起こされていても可能ですが、交渉が難航する場合もあります。

訴訟を起こされる前に、弁護士に依頼することが重要です。 - 給与の差押えを受けているのですが、任意整理できますか?

-

任意整理は話合いなので、不可能とは限りませんが、既に給与の差押えを受けている場合には、話合いが成立する余地が乏しいことも多いので、お断りすることがあります。

- 判決を取られているのですが、差押えを回避することはできますか?

-

差押えをするかどうかは債権者が決めることなので、確実に回避できるわけではありませんが、任意整理をすることによって、差押えを差し控える債権者もいます。

- 自動車ローンや住宅ローンは任意整理できますか?

-

これらのローンには、担保(所有権留保や抵当権)が付いているため、弁護士が介入すると、自動車が引き揚げられたり、住宅が競売に掛けられたりしますので、自動車や自宅を維持したい場合は、任意整理できません。

- 任意整理すると銀行口座は凍結されますか?

-

銀行からの借金を任意整理する場合には、その銀行の口座が凍結されますが、銀行からの借金を任意整理しない場合には、凍結されません。ただし、銀行のグループ会社である貸金業者と交渉する場合には、銀行口座が凍結されるリスクがあります。

- 任意整理では支払いが苦しいので、途中から、自己破産や個人再生に変更できますか?

-

方針変更できます。和解前であれば、任意整理の弁護士費用は、そのまま自己破産や個人再生の弁護士費用に流用できますので、費用が二重にかかることはありません(ただし、法律事務所によって対応が異なります。)。和解後に方針変更する場合は、新たに費用がかかります。

- 減額報酬金が発生するのは、どのような場合ですか?

-

当事務所では、時効援用で債務が消滅した場合、元金や遅延損害金をカットできた場合に発生します。

将来利息のカットについては、減額報酬金は発生しません。 - 個人から借りたお金を任意整理できますか?

-

個人から借りている場合、貸金業者と異なり、相手方の和解方針が不透明であるため、見通しを立てることができません。そのため、債務整理事件ではなく、一般民事事件として、別途、料金をお見積りさせていただきます。

- ヤミ金の任意整理はできますか?

-

ヤミ金は、違法金融業者であり、犯罪者です。したがって、法律上、返済義務はなく、和解交渉はしません。闇金に対して支払いをするという方針を取ることはできません。ご依頼いただいた場合、弁護士が取立てを止めるように警告することになります。ファクタリング・後払い業者も、実質的な違法金利を取るヤミ金業者のことがありますが、この場合も、同じ対応になります。

- ヤミ金の嫌がらせを阻止できますか?

-

ヤミ金は、違法金融業者であり、犯罪者です。したがって、どのような行動に出るか予測することはできず、ヤミ金業者によっても異なります。海外に拠点を置く場合もあり、警察でも対応が困難な場合があります。そのため、嫌がらせを完全に防止する方法はありません。

- 返済は代行してくれますか?

-

返済の代行とは、和解後、法律事務所に一括して支払い、法律事務所が各借入先への返済を代行するものです。

返済の代行には、1社あたり1000円程度の手数料が発生するのが一般的であり、返済の負担が増えてしまいます。当事務所では、可能な限り、負担を軽減するという観点から、返済代行は行っておりません。 - 弁護士費用は何回分割できますか?

-

任意整理では、和解日までの経過利息が付加されることが多いため、和解交渉が遅延すると、負債が増大してしまいます。そのため、弁護士費用は原則4か月~6か月以内を目安として完済していただいております。ただし、経過利息をご了承いただけ、訴訟リスクも少ない場合は、それ以上の分割も可能ですので、ご相談ください。

任意整理の費用

- 着手金

-

4万4,000円~13万2,000円/1社(※債権額や訴訟係属の有無等によります)

- 減額報酬金

-

減額できた金額の11%

個人再生

個人再生の概要

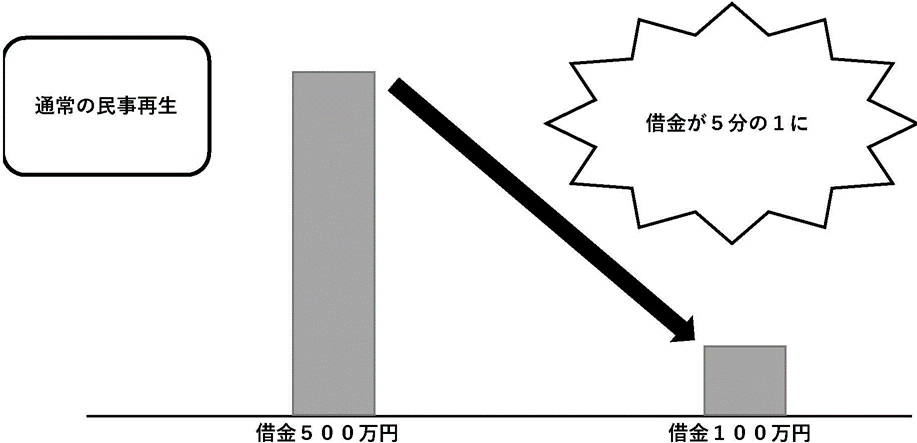

- 裁判所を通して債務を強制的に減額(通常5分の1)する手続です。

- 任意整理と異なり、全債務を対象としなければなりません。

- 減額した債務は、3年~5年で返済しなければならず、返済できるかどうか(履行可能性)を裁判所が審査します。履行可能性がないと評価されると、認可されないため、手続中は正確な家計表を付け続けなければならないという負担があります。

- 家計管理や同居家族の資料提出が必要になるため、家族に内緒にするのは、ほぼ不可能です。

- 自己破産と異なり、住宅ローンを組んでいる人が、住宅を残せるのが最大の特徴(その場合、住宅ローンは減額されない)ですが、清算価値保障原則という重要なルールがあります。

- 氏名と住所が官報に掲載されます。

- 自己破産と異なり制限職種はありません。

小規模個人再生と給与所得者再生

小規模個人再生では、次の割合で借金が減額されます。

| 500万円まで | 100万円 |

| 500万円~1,500万円 | 5分の1 |

| 1,500万円~3,000万円 | 300万円 |

| 3,000万円~5,000万円 | 10分の1 |

給与所得者再生では、可処分所得の2年分を支払う必要があります。

なお、以下の債務は減額されません。

- 税金等の公租公課

- 養育費・婚姻費用

- 悪意による不法行為に基づく損害賠償債務

- 罰金

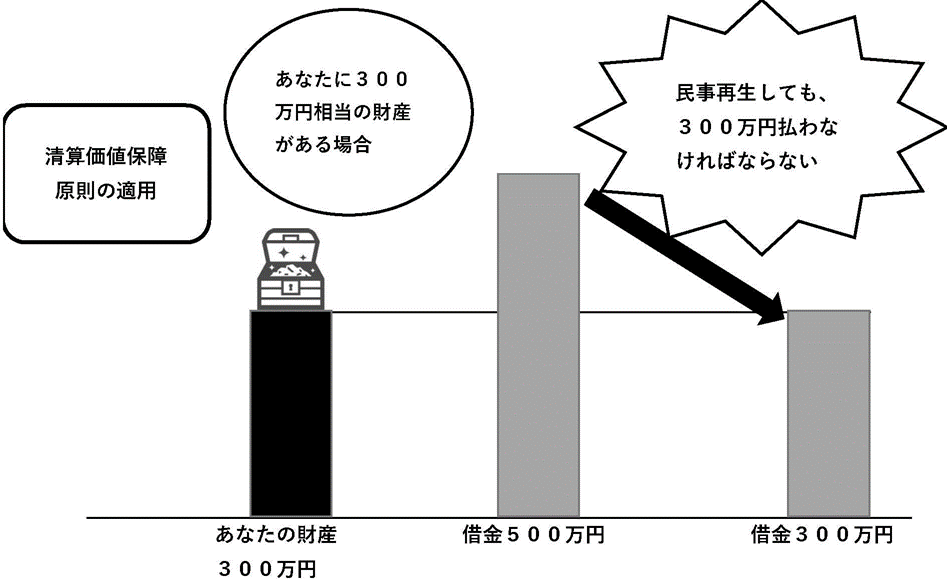

清算価値保障原則

個人再生では、破産より得をすることは許さないシステムが採用されています。たとえば、300万円の財産(たとえば自動車や保険)を所有している場合、破産すれば300万円が配当できるので、個人再生でも、最低300万円は支払わなければならないということになります。本来、500万円の債務が個人再生で100万円に圧縮されるところ、300万円の財産を所有していると、最低弁済額は300万円となるわけです。

住宅資金特別条項

住宅資金特別条項とは、個人再生をしながら、住宅ローンは支払い続け、住宅を維持する制度のことです。

≪利用条件≫

- 住宅の所有権が自分にあること(共有でもOK)

- 自分が住む住宅であること(他人が住む住宅はNG)

- 住宅ローンの抵当権が設定されていること(住宅購入資金以外はNG)

- 住宅ローン以外の抵当権が設定されていないこと

履行可能性-個人再生の条件-

個人再生は「再生計画が遂行される見込みがない」こと(174条2項2号)が不認可事由とされています。したがって、毎月の家計表によって、再生計画が遂行できることを証明する必要があります。

特に、住宅資金特別条項を利用する場合には、「再生計画が遂行可能であると認めることができないとき」(202条2項2号)が不認可事由とされていますので、履行可能性の要求水準が上がります。

家計余剰が十分でないと突発的な臨時支出に対応出来ないと評価されてしまいます。

また、進学費用など、将来確実に予想される支出にも対応出来るかどうかが審査されます。

裁判所は、再生計画を認可しておきながら、途中で支払いが滞ると、制度に対する信頼が損なわれると考えますので、履行可能性を慎重に審査する傾向があり、最も重視されるポイントです。

外食費、交際費、携帯料金、塾・習い事などの教育費など、節約可能な支出を見直すことによって、十分な家計余剰を確保するようにしましょう。

個人再生の手続の流れ

申立前

ご依頼をいただいた時点で、直ちに弁護士から全債権者へ受任通知を発送します。これにより、取立て・返済は停止します。

各債権者から債権調査票を提出してもらい、現在の負債残高を確認します。同時に、弁護士費用を積み立てていただきます。また、裁判所へ提出する書類を集めていただきます。

債権調査+弁護士費用の積立て+書類収集が全て終了したら、裁判所に申立てを行います。

申立後(4月1日に申し立てた場合)

個人再生委員が選任されない場合には、申立てから1週間程度で開始決定が出ます。⇒5番へ

申立てから1週間~2週間程度で、個人再生委員が選任されます。個人再生委員と面談し、裁判所の指定した額を個人再生委員口座へ積み立てることによって、履行可能性をテストします。

用語:再生委員

再生委員は、裁判所が選任する弁護士で、再生計画の履行可能性、清算価値(財産状況)などを調査します。再生委員は選任されないこともありますが、全件で選任する運用をしている地方裁判所(東京地方裁判所など)もあります。再生委員が選任されると、再生委員報酬が発生します(16万円~)。

個人再生委員と面接し、事情聴取を受けることになります。 この際、追加資料の提出を求められる場合もあります。

個人再生委員の選任から約1か月後、個人再生委員は、裁判所に対して、個人再生手続開始に関する意見を提出します。清算価値について意見を述べる場合もあります。

裁判所が、個人再生委員の意見を踏まえて、問題がなければ、再生手続開始決定をします。

裁判所が、債権者に対し、債権額の届出を求めます。 この手続期間は、通常4週間設定されます。

債権届出期間が終了すると、裁判所から申立代理人弁護士に対して、債権者から提出があった債権届出書が交付されます(6月下旬)。

債権届出期間終了から1週間後から、1週間の一般異議申述期間が設けられます。もし、債権者の届け出た債権額に異議がある場合には、この期間に異議を申述することになります。

一般異議申述期間の終了から3週間程度後までに、再生計画案を提出します。

書面決議(再生計画に対する反対意見がないか債権者に問い合わせる手続)期間が3週間設定されます。小規模個人再生の場合、過半数債権者(頭数か債務額)が反対すると不認可となります。

申立代理人弁護士から裁判所へ最終報告書を提出する。

最終報告書提出から2週間程度で再生計画が認可されます。

個人再生のQ&A

- 個人再生を選択するのは、どのような場合ですか?

-

以下のような場合に個人再生が適しています。

- 自己破産による財産の処分を避けたい

- 住宅ローンを組んでいる

- 制限職種に就いている(警備員・保険募集人等)

- 破産より個人再生の方が有利な場合がありますか?

-

個人再生は、主として、住宅等の財産処分を回避することを目的とする制度です。したがって、住宅ローンを組んでおらず、自己破産による財産処分を避ける必要がない場合には、個人再生を選択するメリットはありません。官報に公告されたり、信用情報機関に登録されるのは、自己破産と同じです。

- 家族に秘密で個人再生をすることはできますか?

-

個人再生では、再生計画の履行可能性が審査されます。同居の家族に秘密のままでは家計改善ができませんし、家計表を正確に作成することも困難です。したがって、同居の家族に秘密のまま個人再生をすることはできません。

- 勤務先や友人にばれずに個人再生をすることはできますか?

-

官報に名前と住所が載るので、ばれる可能性はありますが、官報を見る人は少ないので、あまり心配いりません。ただし、勤務先や友人からお金を借りている場合には、弁護士及び裁判所から通知する必要があります。

- 裁判所に行く必要はありますか?

-

個人再生の場合、裁判所に行く機会はありません。ただし、個人再生委員が選任された場合、個人再生委員の事務所へ行く必要があります。

- 家族の援助を前提に個人再生をすることはできますか?

-

家族の援助を前提に個人再生をすることも可能です。ただし、家族には援助する義務がないわけですから、最低限、自身にも収入があることが条件となります。無職・無収入の方で、全額を家族が返済するという前提での個人再生はできません。

- ギャンブルの借金でも個人再生できますか?

-

個人再生には自己破産のような免責不許可事由がありません。したがって、ギャンブルの借金でも、個人再生をすることができます。ただし、自己破産であっても、通常、破産管財人の調査に誠実に協力すれば、免責されているため、ギャンブルでの借金というだけで、個人再生を選択するメリットはありません。

- アルバイトや自営業でも個人再生できますか?

-

アルバイトや自営業でも、安定収入があれば、個人再生可能な場合があります。ただし、正社員と異なり、収入の安定性に疑問がある場合や、不確定要素が大きい場合には、自己破産をお勧めすることがあります。

- 再生計画通りに返済できなかった場合はどうなりますか?

-

債権者の申立てにより再生計画が取り消されることがあります。その場合、減額された借金が復活します。ただし、勤務先の業績不振で給与が減額された等、やむを得ない事情があり、返済する期間を延長すれば、当初の再生計画に定められた返済が可能と認められる場合は、返済期間を延長することができます。また、既に再生計画に定められた返済金額のうち4分の3以上を支払い終えている場合、残りの借金の返済について免除を受ける制度もあります(ハードシップ免責)。

- 弁護士費用は何回分割にできますか?

-

個人再生は、遅延損害金も含めた金額を圧縮するため、申立てが遅れると、最低弁済額も増大します。そのため、弁護士費用の分割回数は、10か月以内とさせていただいております。ただし、事案の内容によっては、それ以上の分割が可能な場合もありますので、ご相談ください。

- 個人再生委員の報酬はいくらですか?

-

個人再生委員が選任された場合、個人再生委員の報酬は裁判所が定めます。最低16万円程度ですが、事件の内容によっては、それ以上になることもあります。

個人再生の費用(税込み)

- 着手金

-

44万円~55万円

- 実費(官報公告費、収入印紙代、郵券代)

-

3万3,000円

- 再生委員報酬

-

16万円~(再生委員報酬は裁判所が決めるため、必ず16万円になるとは限りません)

自己破産

自己破産の概要

- 裁判所を通して財産を清算し、借金を強制的にゼロにする手続です。

- 任意整理と異なり全債務を対象としなければなりません。

- 個人再生同様、同居家族の資料が必要になるため、内緒にするのは難しいといえます。

- 家具や家電が差し押さえられるというイメージは間違いで、生活に必要なものは処分されません。自動車も5年落ちの国産車などは残せることが多いです。

- ギャンブルや浪費では免責が認められないというのは誤解で、ほとんどの人は免責されます。ただし、裁判所は、虚偽や資産隠しには厳しい傾向があるため、正直に話すことが重要です。

- 氏名と住所が官報に掲載されます。

- 警備員や保険募集人など、制限職種があります。

同時廃止と少額管財

同時廃止とは、裁判所が書面だけ見て、免責を許可する場合です。破産手続開始決定と同時に破産手続を廃止(終了)するため、同時廃止と呼ばれています。

これに対して、少額管財とは、裁判所が破産管財人(弁護士)を選任する場合です。破産管財人の仕事は、財産調査(未申告の財産がないか)、財産換価と配当(財産をお金に換えて分配すること)、免責調査(債務の免責を許可すべきかどうかを調査して、裁判所に意見を述べること)などです。管財人に支払う費用(管財予納金)が、昔は最低50万円くらい必要だったのに対し、最低20万円程度に抑えられていることから、少額管財という呼び方をしています。

自己破産しても処分されない財産

- 99万円に満つるまでの現金

- 預貯金(残高合計が20万円以下である場合に限る)

- 保険解約返戻金(見込額合計が20万円以下の場合に限る)

- 自動車(訴処分見込合計額が20万円以下の場合に限る)※ただし、初年度登録から5年を経過した自動車については、なお相当な価値があることが類型的にうかがわれるもの(ハイブリッド車、電気自動車、外国製自動車、排気量2,500㏄を超えるものなど)を除き、価値を0円とみなすことができる。

- 居住用家屋の敷金等返還請求権

- 電話加入権

- 退職金債権のうち支給見込額の8分の7相当額(8分の1相当額が20万円以下の場合には当該退職金債権の額)

- 家財道具

- 差押えを禁止されている動産又は債権

自由財産

自由財産とは、自己破産しても処分されない財産です。99万円までの現金(預金はダメ)、差押えの禁止されている家具家電、給与債権の4分の3などが該当します。また、新得財産(破産手続開始決定後に取得した財産)も自由財産です。

自己破産の流れ

弁護士に依頼した時点で、取立て・返済はストップします。

弁護士が、各借入先から債権調査票の提出を受け、正確な負債残高を確認します。

返済がストップしている状態で、弁護士費用を分割入金して頂きます。

裁判所に提出する資料の収集(家計表の作成を含む)をして頂きます。

費用と書類の両方が揃ったら、裁判所に自己破産の申立てを行います。

破産管財人が選任される場合には、1週間~2週間程度で破産手続開始決定が出ます。

破産管財人の調査に協力します。

破産管財人の事務所に行き、事情聴取を受けたり、追加資料の提出をしたりします。

破産者に財産がある場合には、破産管財人が財産を処分し、お金に換えます。

破産者には、破産管財人の調査に誠実に協力する義務があります。破産管財人の調査に非協力的な態度を取ったり、虚偽の説明をすると、免責が許可されない可能性があります。

債権者集会は、債権者が破産管財人の報告を聴きに来る集会です。追加調査・財産処分・配当などの作業が残っている場合には、第2回、第3回と1か月~2か月ごとに複数回実施されます。特に、処分する財産がない場合には、1回で終了することが珍しくありません。

破産管財人の仕事が全て終了したら、裁判所が免責許可(不許可)決定を出します。確定は、官報掲載から2週間経過時です。

自己破産のQ&A

- 自己破産するのは、どれくらいの借金がある場合ですか?

-

自己破産するには「支払不能」(破産法15条1項)であることが必要です。一般的に、借金の元本を3年で返済できなければ「支払不能」に該当するとされています。したがって、100万円程度の借金でも、ご収入から支払いが不可能であれば、自己破産できます。

- 家族や勤務先に知られてしまいますか?

-

官報に載るので絶対に知られないという保証はありませんが、官報を見る人は少ないので、過度に心配する必要はありません。ただし、同居の家族の所得証明が必要だったり、家計表を作ったりする必要があるので、同居の家族には打ち明けなければ準備ができないことが多いと言えます。また、家族や勤務先から借入がある場合には、弁護士及び裁判所から通知が行くので、知られてしまいます。

- 家族に秘密で進められますか?

-

別居している家族には、その家族からお金を借りていない限り、伝える必要はありません。

同居している家族の場合、基本的には、伝えていただいた方が良いと言えます。同居家族が知らないままだと、家計表の作成ができなかったり、公的資料を取得できない可能性があり、自己破産の申立てに差し支えるからです。法律事務所によっては、家族に秘密のままでは依頼を断るということが多く、当事務所でも、お断りすることがあります。

ただし、同居の家族が、親や子であり、家計も別の場合は、秘密にできる場合もないわけではありません。配偶者の場合は、秘密にすることは、ほとんど不可能です。

- 官報に掲載されるのが不安です。

-

官報は、無料版インターネット官報で3か月間掲載され、有料版では永続的に見ることができます。ただし、画像データで掲載されているため、氏名で検索することはできません。官報には、平日、ほぼ毎日、数十件の破産や再生の公告が掲載されており、たまたま知人が見つける確率は低いと言えます。

- 家族に影響はありますか?

-

ご家族の財産は処分されませんし、ご家族の信用情報にも影響はありません。

- 親や家族の資料は何故必要なのでしょうか?

-

自己破産は、財産を処分して清算する手続で、基本的には親や家族には悪影響がありません。しかし、親が死亡すれば、自動的に相続が発生しますし、裁判所は、財産を家族名義に換えて隠匿する不誠実な人を警戒するので、親や家族に関する情報も必要になります。また、自己破産は、債務が「支払不能」な人のための制度ですが、「支払不能」かどうかは、同居家族の収入も加味して判断される場合がります。

- 免責が認められないのはどのような場合ですか?

-

ギャンブルや著しい浪費は免責不許可事由とされています。しかし、免責不許可事由がある場合でも、破産管財人の調査に協力し、反省を示したり、その証として、自由財産から一部を財団に組み入れたりすれば、免責が認められることが大半です。現在、免責不許可となる人は、ほとんどいません。ただし、財産を隠匿したり、虚偽の説明をしたり、破産管財人の調査に非協力的だったりすると、免責不許可となる可能性が高くなります。

- 銀行口座が凍結されると聞きました。新しく口座は作れなくなりますか?

-

借入れがある銀行口座は凍結され、預金を引き出せなくなります。凍結された口座に残っていた預金は借金と相殺されてしまいますので、事前に引き出していただくことが必要です。口座の凍結は、一定期間経過後に解除されます。借入がない銀行で新しい口座を作ることは可能です。

- 裁判所には何回行く必要がありますか?

-

財産の有無や負債原因、管財人の事件処理の進捗によって異なります。財産がなく、調査すべき事項も限られている場合は、1回で終了します。ただし、破産管財人の事務所へは、通常、何回か行っていただく必要があります。破産管財人の方針によって回数は異なります。

- 2度目の破産でも認められますか?

-

2度目の破産でも、免責決定の確定から7年が経過していれば、ほぼ免責が認められます。ただし、2度目の破産では破産管財人が付きやすくなる傾向があります(必ず付くわけではありません)。

2度目の破産で破産管財人が付きやすくなると言われるのは、浪費が疑われるからです。

通常、一度、自己破産をすると、その反省が活かされ、多重債務に陥らないように気を付ける人が多いでしょうし、制度的にも、そうであることが期待されています。そのため、再び、自己破産に至った場合、無反省に浪費したのではないかという疑いが生じるのです。

しかし、逆に言えば、2回目の自己破産であっても、免責不許可事由がないことが明らかで、資産もなければ、同時廃止になることがあります。 - 訴訟を起こされたらどうすれば良いですか?

-

弁護士に依頼すると、法律上、取立ては停止しますが、訴訟を起こすことはできます。貸金業者が訴訟を起こしてきた場合、訴状は、弁護士事務所ではなく、ご自宅に届きますので、弁護士は、訴訟を起こされたことを知ることができません。必ず、訴訟を起こされたことをご連絡いただき、裁判所から届いた書面を全部提出してください。弁護士が、できるだけ判決を先延ばしにしますが、先延ばしにも限界があり、給与の差押えなどを受ける可能性がありますので、申立てを急ぐ必要があります。

- 弁護士費用は何回分割にできますか?

-

原則として、最大でも12か月以内に完済していただいておりますが、事案によっては、それより長い分割も可能です。ただし、弁護士費用を分割している間に、訴訟提起や給与差押えを受ける可能性もあるため、できるだけ早い完済が望ましいと言えます。

- 差押えは回避できますか?

-

破産手続開始決定を得れば、差押えを回避できますが、単に弁護士に依頼しただけでは、回避することはできません。弁護士費用積立中に差し押さえられる可能性もありますので、差押前に弁護士費用を完済することが必要です。

- 任意整理(個人再生)をして返済していましたが、支払いが厳しくなりました。自己破産に切り替えられますか?

-

はい。可能です。

- 実家の不動産の名義人が、亡父名義のままになっています。

-

不動産の名義人が亡親名義のまま、相続登記がされていない場合、法定相続人が法定相続分に応じて共有している状態です。したがって、自己破産の際、共有持分権について処分の対象となります。

もっとも、不動産の〇分の1といった共有持分については、不動産市場で売却できないのが通常であるため、他の法定相続人に買い取れないか打診されることがあります。それができない場合、不動産の共有持分価格相当額について、自由財産からの財団組入れを求められることがあります。

それでも、売却が困難な場合、破産管財人が処分を諦めて放棄することもあり得ますが、あくまで破産管財人の判断であり、その保証はありません。

時効援用

時効援用手続の概要

消滅時効期間が経過した債務を確定的に消滅させる手続です。時効を援用したことを証拠として残すため、通常、内容証明を使用します。5年以上前から借入・返済をしていない借金があったら、ご相談ください。訴訟を起こされた場合でも、時効を援用できる可能性があります。

時効援用Q&A

- 借入先が分かりませんが、時効援用できますか?

-

借入先が分からなければ時効援用はできません。信用情報を取り寄せるなどして、借入先を調査してください。

- 時効が完成しているか調べる方法はありますか?

-

債権者に問い合わせる以外に確実な方法はありません。返済に使用していた通帳を調べるなどして、最後の返済を確認してみましょう。

- 訴訟を起こされた記憶がないのですが、時効は完成していますか?

-

引っ越しの際、住民票を移動していない方の場合、知らない間に判決が取られて、時効が中断(更新)しているケースがあります。

- 時効援用で借金が無くなったら、信用情報も削除されますか?

-

個人情報保護法施行前の古い契約であれば、信用情報が消える場合があります。しかし、最近の契約の場合、信用情報が一定期間残ることがあります。

- 電話で「払う」と言ってしまいました。時効は援用できますか?

-

援用できる場合もありますので、ご相談ください。

- 時効が完成しているのに、訴訟を起こされることはあるのですか?

-

時効が完成していても、訴訟が起こされることはあります。訴訟の中で、時効援用手続を取る必要があります。

過払金請求

過払金請求の概要

消費者金融やクレジットカード会社に払いすぎた利息を取り戻す手続です。平成19年~20年頃より前にグレーゾーン金利でキャッシングをしていた方が対象です。ショッピング・自動車ローン・銀行からの借入では、過払金は発生しません。

過払金は、最終取引日から10年で時効に掛かってしまいますので、可能性がある人は、早めに手続をお勧めします。

過払金のQ&A

- 20年以上借入と返済を繰り返していて、今の返済しています。過払金請求できますか?

-

現在残高がある場合でも、引き直し計算をすれば、過払金が発生している可能性があります。

- 完済した業者に過払金請求したいのですが、信用情報に載りますか?

-

過払金請求しても、信用情報には載りません。

- 過払金を回収するには、どれくらいの時間がかかりますか?

-

まず、取引履歴を取り寄せて、引き直し計算をする必要があります。この取引履歴の開示待ちに1か月以上かかる場合もあります。

次に、金額交渉に移りますが、貸金業者の資金繰りの関係上、和解しても、返金が数か月後になる場合があります。

また、交渉では満額の回収が難しい場合、訴訟を提起しなければならず、更に数か月を要します。

弁護士費用

以下は、費用の目安であって、事案の内容によっては、別途、お見積もりさせていただくことがあります。

たとえば、

- 事業者、法人代表者の方

- 投資用不動産をお持ちの方

- 個人債権者が存在する方

- 免責不許可の可能性が相当にある方

- 財産が多額に上る方

任意整理(時効援用含む)

- 着手金

-

4万4,000円~13万2,000円/1社(※債務額によります)

- 減額報酬金

-

減額できた金額の11%

個人再生

- 着手金

-

44万円~55万円

※自営業者や給与所得者再生など、特殊な事情がある場合には、別途、お見積りをすることがあります。 - 実費

-

3万3,000円

自己破産

- 着手金

-

41万8,000円~(消費者破産)

以下の場合には個別にお見積りをさせていただく場合があります。

- 個人事業主

- 法人代表者

- 投資用不動産がある

- 個人債権者が複数存在する

- 離婚が関係する

- 一度免責不許可になっている

- 二度目の自己破産

- 免責不許可事由が著しい

- 実費

-

3万3,000円

過払金請求

- 着手金

-

無料(完済業者の場合)

- 報酬金

-

回収額の22%~28.6%